文|消金界

3月31日晚间,小米集团披露了2019年全年业绩公告。

虽然近年来在金融业务方面动作频频,但显然在年报中,小米却选择让“小米金融”保持低调。

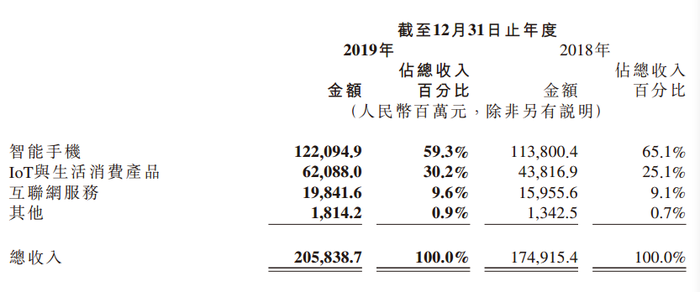

小米将金融业务与互联网广告、游戏、电商平台、电视互联网以及海外互联网一并归为互联网服务业务,2019年全年,小米互联网服务收入为198亿,同比增长24.4%,其中,2019年第四季度,互联网收入达57亿,同比增长41.1%。

小米表示,2019年第四季度,金融科技业务收入快速增长,主要受到消费贷款业务增长的拉动。小米金融在2020年1月获得了银保监会颁发的消费金融牌照,将持续加强风险控制并坚持合规,保持金融科技业务的健康增长。

根据财报,2019年第四季度,金融科技业务、有品电商平台、电视互联网服务与海外互联网服务,收入为24.57亿,同比增长了112.6%。

2018年全年,小米金融还处于亏损的状态,之后具体数据也没有公开。

而据2019半年报披露,2019年第二季度,小米金融科技的业务收入达到人民币7.92亿元,同比增长62.7%。目前的金融科技业务主要为消费贷款和供应链金融。

小米的金融版图

值得注意的是,就在发布2019年年报的同一天,小米与尚乘集团合作的香港虚拟银行——天星银行,开始试营业。

目前,虚拟银行的主要业务是零售银行存贷款及转账业务。

在试营业期间,天星银行将开放约2000个名额给天星银行、小米香港和尚乘集团内部员工的亲友参与试营业。

利率方面,港币活期存款将按照分层利率来定价,金额50万到100万港元的存款客户,将享有高达1%的年利率。定期存款客户可灵活自定存款到期日,如 8、19、27日等。客户可随时提前结清定期存款。

同时,天兴银行还为客户提供贷款服务,利率以日息计算,客户可随时提前还款,毋须缴付任何手续费。

与天星银行同一时间开业的,还有蚂蚁金服旗下的蚂蚁银行。

2019年3月至5月,香港金管局发出8张虚拟银行牌照,分别颁给了渣打、众安、中银香港、WeLab、阿里巴巴、腾讯、中国平安以及小米各自牵头的财团。

就小米而言,进入2020年,1月份拿到消费金融公司牌照,3月底虚拟银行开始试营业,虽然在年报中刻意低调处理金融板块业务,但其实小米金融近来的步调一点也不低调。

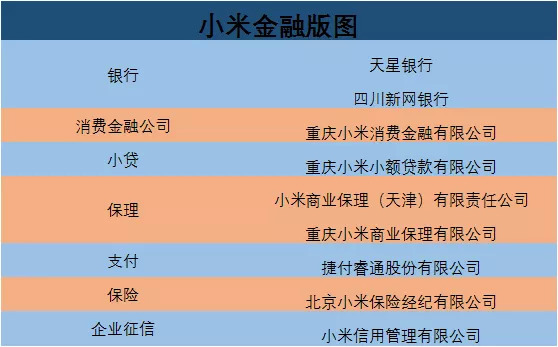

消金界经过梳理发现,在得到消费金融牌照之后,小米金融拥有了银行、消费金融公司、小贷、支付、企业征信、保理、保险经纪等7类牌照。

制图:消金界

充满挑战

小米金融虽然还以金融业务的形态在小米集团的内部,但小米在招股说明书中曾表示,小米金融未来完全有可能从集团中拆分出去。

而从目前小米掌握的金融牌照来看,小米金融的集团架构已经初步形成,距离拆分也更近了一步。

小米旗下现在有小米金融 、小米贷款、小米借条三款金融类的APP,小米贷款和小米借条是由重庆小米小贷运营的消费信贷产品。

而小米金融APP则更能体现,小米金融在C端的部署。

小米金融APP上,除了提供贷款服务外,小米还与蓝海银行、哈密银行、天津滨海农商行、振兴银行、营口沿海银行、自贡银行、廊坊银行、华通银行等中多家,提供银行存款类产品。

理财方面,除了存款类产品,还有华金证券、华宝证券、同花顺提供的券商理财产品。

小米的保险服务,则与复星、泰康、百年、合众、太平、华夏等保险公司合作。

信用卡方面,小米则为招商银行、中信银行、光大银行、浦发银行、广发银行、兴业银行、花旗银行导流,通过小米金融办理联名信用卡。

除了金融服务,小米金融APP上还有分期购物。

小米金融APP,已成为类似支付宝一样的综合金融服务平台。

不过,与支付宝不同的是,小米金融的背后,集团拥有电子产品生产销售生态。

一位从消费金融转战供应链金融的从业者对消金界表示,小米在供应链金融方面投入也非常大,小米的供应链金融主要围绕着小米集团的核心业务来做,服务对象有手机、电视、生态链、小米有品电商平台、下游销售商等等。

而消金界注意到,2019年10月,华泰证券为小米金融发行了首期供应链金融ABS。能发行ABS,证明其在业务模式和技术上已经跑通。

这样看下来,小米金融的业务已经涵盖了虚拟银行、消费金融、互联网理财、供应链金融、互联网保险、第三方支付以及金融科技,布局了几乎所有互联网金融主要的业务领域。

在高歌猛进的同时,小米金融也遭遇了一连串的问题。2019年2月份,小米金融迎来组织架构调整,CRO兼信贷负责人陈曦被调任。而在换帅风波后不久,5月小米金融和民生银行对接系统出现异常,爆发了影响用户个人征信的重大舆情事件。

和小米一样,小米金融的成长速度也是超前的。但与小米不同的是,金融业务的风险会滞后,风险控制能力还有待时间检验。

评论